解读新西兰最大养老院最牛的商业模式

它是新西兰目前最大的养老院,它是整个新西兰最牛的一家公司,完全称得上“皇冠上的钻石”。

据统计局估计,未来30年,新西兰75岁以上的老人将猛增至731,000人。随着新西兰老年化问题的加剧,养老问题更加突出。作为新西兰最大的退休村运营商Ryman Healthcare还宣布,计划投资1亿纽币在奥克兰南部的Pukekohe兴建一座新的退休养老村,并已在Valley Rd收购了6.58公顷的地块,计划在此兴建一座新的退休村。

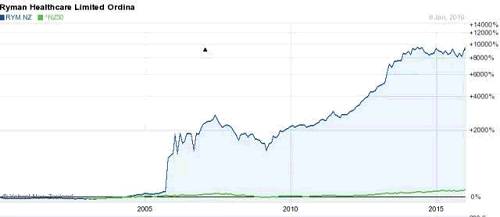

公司执行董事Simon Challies预计最快明年退休村就能开门营业。该退休村以两卧室和三卧室联排屋、公寓和老人护理中心组成,提供专业的老年痴呆和医院级别的护理。下面绿色那条线是新西兰大盘指数。虽然大盘涨了几倍但是也被磨平了。公司上市时候融资2500万。然后从此没有再增发股票圈钱,累计派息已经是41300万,公司资产已经有400000万以上。也就是说你在IPO时候买入这个股票,到今天股价暴涨,光是现金派息还收到了16.5倍的投资额!如果你把每次收到的派息再投资买入这个股票那么收益可以达到一个惊人的地步。

下面绿色那条线是新西兰大盘指数。虽然大盘涨了几倍但是也被磨平了。公司上市时候融资2500万。然后从此没有再增发股票圈钱,累计派息已经是41300万,公司资产已经有400000万以上。也就是说你在IPO时候买入这个股票,到今天股价暴涨,光是现金派息还收到了16.5倍的投资额!如果你把每次收到的派息再投资买入这个股票那么收益可以达到一个惊人的地步。

Why 这么厉害?

仔细研究其从2007到2016 H1的报表:

最牛的商业模式和朝阳的行业

公司是这么运行的:找银行借钱修养老院社区。修好以后开始卖居住权。价格通常是买永久产权房子的一个比例(便宜很多)。然后居住者每年扣除2.5%的管理费。等到居住者离开的时候把剩下的钱还给对方。

比如:一个房子他们卖居住权100万(在市场上买同样的永久产权房子肯定要超过200万)。一个老人进来给了公司100万。居住了10年(公司规定不能超过10年)。10年以后离开,公司退给老人75万现金。当然如果要护理,那么每周还要交护理费。

这个模式的奥秘就是:退的75万其实是由下一个租客付的!比如10年以后这个房子涨价到了200万。下一个租客就给公司200万。然后公司那里面的75万还给上一个租客,剩下的125万就是现金流。如此类推。

这是我见过最牛的养老院商业模式,公司开发完一个社区马上就用卖居住权的钱把银行贷款全部还清。然后这个社区就变成一个现金奶牛。这些居住权的负债其实就是长期负利息的贷款。公司又借钱开始修下一个社区......如此循环。始终保持超低的有息贷款,修好一个社区就把钱还完。现金奶牛越积越多。

这个模式唯一的致命伤就是:假设未来房子租客到期重新又大面积卖不出去,资金链就会断裂。目前的情况是养老院在新西兰供不应求,社区还没修好,图纸就已经被抢购完了。未来20年供不应求的局面还会加剧(二战以后的婴儿潮)。而且RYM是收费最低的,规模最大的,口碑最好的。其他养老院公司是每年3~4%这个收费。所以竞争优势不能忽略。作为消费者肯定选口碑最好,价格同时又是最便宜的。目前RYM房子出租率基本上是满租99%。

其CEO在2014年获得了新西兰年度最佳CEO,2015年也是提名。和一般公司乱发廉价期权给管理层送钱不一样。公司是给所有员工0息贷款,让他们自己去二级市场买股票。目前所有管理层均有持股,而且大量底层员工也持股,做到了全民持股。做到了整个公司管理层和股东利益一致。分红政策也非常稳定,每年“实现利润"的50%派息。剩下的钱用来开发新社区。

稳健保守的会计政策

公司每年的报表有2个利润:一个是正常的总计利润也就是NPAT。还有一个就是“实现利润” realised profit。

什么意思呢?原来是报表利润里面是由两部分组成:“实现利润”和“未实现利润“。

实现利润:已经到手的钱,比如新房子首次出租的钱,老房子重新出租的钱,每周护理费什么的。这些都是已经到手的。

未实现利润:已经出租的房子但是还没到期,还不能拿到2.5%的年费,也没有新租客的钱。

金矿就是就在”未实现利润“里面。因为房子长期来看是要涨价的。所以未来到期时候的价值折现到今天就有一些假设。公司的假设是未来房子涨价的速度为年化1~3%。折现率为11%。这里用到了金融里面PV现值的概念。这里的假设相当保守,目前房子是涨价周期,所以未实现利润其实是被暂时的严重低估。过去5年奥克兰房价有年化15%涨幅。但是在房子到期重新出租之前计入的只能是1~3%房价涨幅。而且在目前的利率下面11%折现率也很保守(目前房子贷款利率为4.39%)。